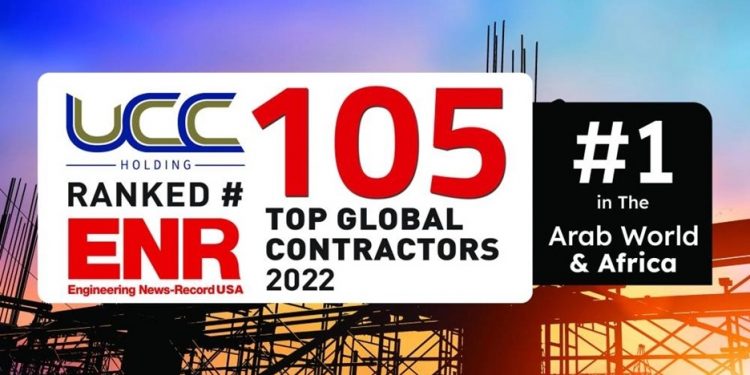

حلت شركة أورباكون للتجارة والمقاولات UCC في المرتبة الأولي عربيا وأفريقيا والـ 105 عالميا في قائمة إنجينيرنغ نيوز ريكورد (ENR) الدولية لأفضل شركات المقاولات على مستوى العالم لعام 2022، وحلت شركة أوراسكوم ثانية على المستوى العربي والأفريقي وفي المرتبة 111 عالمياً، تلتها المقاولون العرب ثالثة على المستوى العربي والأفريقي وفي المرتبة 142 عالمياً.

وتعتبر منصة إنجينيرنغ نيوز ريكورد (ENR) من الجهات الرائدة في تقديم الأخبار والبيانات والتحليلات عن قطاع البناء في العالم.

وقد نجحت أورباكون للتجارة والمقاولات في التقدم 27 مرتبة في تصنيف عام 2022 مقارنة بتصنيفها في المرتبة الـ132 عالميا في عام 2021 وقد ساهمت التوسعات التي تحققها الشركة وصلابة قدراتها وإمكانياتها في تحقيق هذه المرتبة العالمية. وتمتلك الشركة محفظة أعمال إنشائية متنوعة والعديد من المشاريع البارزة في مجال البنية التحتية والإنشاءات الثقيلة والمباني والمقاولات البحرية، والتي تساهم في النمو السريع للاقتصاد الوطني في قطر. وإلى جانب مشاريعها المحلية، وسعت أورباكون أعمالها في قطاع الطاقة، ومشاريع الشراكة بين القطاعين العام والخاص.

وفي سياق متصل، تخطط شركة أورباكون للتجارة والمقاولات للإدراج في بورصة قطر في الربع الأول من عام 2024، وقد تعاقدت مع شركتين عالميتين مرموقتين في هذا المجال. وقد أنجزت هيئة قطر للأسواق المالية تطويـر نظـام طـرح وإدراج الأوراق المالية، والـذي بـدأ العمـل بـه منـذ أبريـل 2021، حيـث تضمـن العديـد مـن التسـهيلات والعوامـل التـي تمنـح عمليـات الطـرح والإدراج السـهولة والثقـة في سوق الأوراق المالية بدولـة قطـر، فعلـى سـبيل المثال لا الحصر تـم دمـج نظامـي طـرح وإدراج الأوراق المالية في السـوق الرئيسـية والثانيـة في نظام واحد سـمي بــ «نظـام طـرح وإدراج الأوراق المالية في الأسواق المالية»، وتمـت إضافـة مـواد تنظـم عمليـة الطـرح الخـاص مع تخفيـف متطلبـات الطـرح العـام وإمكانيـة الإدراج المباشر وتنظيـم عمليـات الترويـج والتسـويق للأوراق المالية، وإدخـال آليـة البنـاء السـعري وآليـة الاسـتقرار السـعري للأسهم وتحديث متطلبات الإفصاح، وللتيسير على الشركات المدرجة تـم تحديـث الضوابـط الخاصـة بأسـهم تحفيـز الموظفين في الشركات المساهمة.

وبحسب هيئة قطر للأسواق المالية، فإن فكرة البناء السعري تتلخص في قيام مستشار الطرح بتقديم تقييم للشركة الراغبة في طرح أسهمها لمجموعة من المستثمرين المؤهلين، مثل شركات الخدمات المالية والبنوك وشركات التأمين ومؤسسات الدولة والشركات المملوكة لها، حيث يتم طرح جزء من أسهم الشركة الراغبة في طرح أسهمها للمستثمرين المؤهلين، ومن خلال المفاوضات يتم التوصل إلى قيمة يرتضيها أطراف العملية، ويتم بناء سجل أوامر من خلال طلبات الاكتتاب المقدمة منهم، وبناء على ذلك يتم تحديد سعر طرح الأسهم لعموم المستثمرين. وفي المقابل، فإن الإدراج المباشر يعني إدراج أسهم الشركة دون المرور بمرحلة الطرح العام الأولي «الاكتتاب العام»، الأمر الذي يوفر الكثير من الوقت والتكلفة ويختصر قائمة كبرى من الإجراءات.

ومن أهم أنشطة الإدراج والطرح التي شهدتها سنة 2021: إدراج شركتين في السوق الثانية (الناشئة) حيث تم إدراج أول شركتين في السوق الثانية، وهما: شـركة الفالـح التعليميـة القابضـة: والتـي تعمـل في مجـال تقديـم الخدمـات التعليميـة مـن مرحلـة الروضـة إلـى مرحلـة الدراسـات العليـا وشـركة مجموعـة مقـدام القابضـة: والتـي تقـدم خدمـات متكاملـة شـاملة في مجال تقنية المعلومات والاتصالات بما في ذلك الاستشارات والتطوير والاستشارات الفنية والتوريد والتنفيذ وإدارة المشاريع والبرامج والدعم والصيانة وكذلك تم دراج شركة كيو إل ام لتأمينات الحياة والتأمين الصحي في السوق الرئيسية والتـي تعمـل في مجال التأمين على الحياة والتأميـن الصحـي في دولـة قطـر، وكذلـك إعـادة التأميـن لعمليـات التأميـن على الحيـاة والتأميـن الصحـي الصـادرة خـارج دولـة قطـر.